Neue Mercer-Pensionskassenstudie: Wege aus der Krise

Wien (pts023/04.09.2008/12:40) * Österreichische Pensionskassen halten dem europäischen Vergleich Stand. Allerdings: Performance am Tiefpunkt, Reserven weitgehend ausgeschöpft

* Professionelles Risikomanagement ist das Gebot der Stunde.

* Noch viel Potenzial für verstärkte Investitionen im alternativen Veranlagungsbereich

* Novelle des Pensionskassengesetzes notwendig - aber in eine andere Richtung

* Seriöser Performancevergleich erst nach Einführung der einheitlichen Performancemessung durch die österreichische Kontrollbank möglich (seit 1998)

Eine neue Studie, des auf betriebliche Vorsorgeberatung spezialisierten Consultingunternehmens Mercer, hat die marktübliche durchschnittliche österreichische Pensionskassenlösung recherchiert und diese auch einem Vergleich mit den europäischen Pensionsvorsorgemodellen unterzogen. Die Experten orten dabei in Österreich dringenden Handlungsbedarf, um dem gegenwärtigen - und noch lange nicht ausgestandenen - Performance-Tief entgegenzusteuern. Lösung dafür kann aber kein Garantieprodukt, wie von der AK gefordert, sein. Die Pensionskasse sollte keine zweite betriebliche Kollektivversicherung werden, so die Meinung der Mercer-Experten. Aber nicht nur die Pensionskassen, auch der Gesetzgeber ist gefordert, rasch Aktionen zu setzen, um die Anzahl der betrieblich Pensionsversicherten in Österreich (13 %) zu heben und die Position als europäisches Schlusslicht zu verbessern.

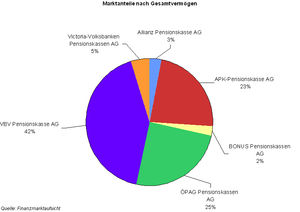

Nichts geändert hat sich daran, dass der österreichische Markt für überbetriebliche Pensionskassen eine sehr hohe Konzentration aufweist. Die drei größten Marktteilnehmer - APK-Pensionskasse AG, ÖPAG Pensionskassen AG und VBV Pensionskasse AG - halten zusammen einen Anteil von rund zwei Dritteln des Marktes.

Pensionskassenmodelle in Österreich: Industrie (vor allem Pharma), Handel und Transport und Verkehr investieren am meisten

Das marktübliche Pensionskassenmodell in Österreich ist beitragsorientiert: Der Arbeitgeber sagt dem/r MitarbeiterIn zu, definierte Beiträge in die Pensionskasse einzuzahlen. Deren Veranlagungsperformance entscheidet am Ende über die Höhe der ausbezahlten Pension.

Die einbezahlten Beiträge hängen in Österreich typischerweise von der ASVG-Höchstbei-tragsgrundlage ab. Von jenem Teil des Gehaltes, der unterhalb dieser Grenze liegt, gehen nach den Erhebungen der Mercer-Studie durchschnittlich rund 2 % an die Pensionskasse. Vom Teil über der Höchstbeitragsgrundlage sind es immerhin im Durchschnitt 6,0 %.

Nicht zuletzt ist es in Österreich branchenabhängig, in welchem Umfang Beiträge geleistet werden. Je nach Branche liegt der Beitrag für den Gehaltsanteil unterhalb der Höchstbemessungsgrundlage zwischen 1,6 und 3 %. Für den Gehaltsanteil darüber variiert er sogar zwischen 2,8 und 10 %. Den höchsten Pensionskassenbeitrag für Verdiener über der Höchstbemessungsgrundlage leisten die Branchen Industrie, Transport und Verkehr. Für Verdiener unterhalb dieser Schwelle liefert der öffentliche Dienst die höchsten Beiträge ab. Dazu kommt, dass in einzelnen Branchen der Kollektivvertrag eine Flat Rate vorsieht: Üblicherweise werden in diesem Fall durchschnittlich 2,7 % des Gehaltes an die Pensionskasse transferiert.

Auch die Unverfallbarkeitsfrist variiert in der österreichischen Praxis je nach Branche: zwischen 0,9 und 4,1 Jahren; durchschnittlich 3,2 Jahre.

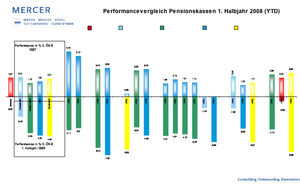

Die Performance 2007 und im ersten Halbjahr 2008: Dürre Ausbeute

Turbulenzen auf den Kapitalmärkten, drastische Rückgänge der Aktienindizes: Die Performance der Pensionskassen spiegelt die jüngsten Entwicklungen - und lässt bis dato nur geringfügige Stabilisierung der Abwärtstendenz erkennen. Über alle offenen Veranlagungs- und Risikogemeinschaften, unabhängig von der Veranlagungsstrategie hat sich das Performanceergebnis bei -4,54% für das erste Halbjahr 2008 eingependelt. Betrachtet man ausschließlich die überbetrieblichen Kassen, verschlechtert sich dieser Wert auf -4,65%.

Die Mercer-Studie macht allerdings deutlich, wie sehr adäquates Veranlagungsmanagement auch in schwierigen Zeiten Schaden begrenzen oder vermeiden kann, indem sie die relativ großen Unterschiede zwischen den einzelnen Pensionskassen aufzeigt: So bewegt sich die Performance-Bandbreite beim Veranlagungsstil "aktiv" (definiert nach der Österreichischen Kontrollbank, entspricht einem Aktienanteil von 32 % bis 40 %) zwischen -3,99 % und -7,32 % (Durchschnitt: -4,84 %). Beim Veranlagungsstil "ausgewogen" (24 % bis 31 % Aktienanteil) fällt die Performance-Bandbreite je nach Kasse ebenfalls beträchtlich aus: zwischen -3,9 % bis zu -6,42 % (Durchschnitt: -4,55 %).

Von 19 offenen Veranlagungs- und Risikogemeinschaften folgten im ersten Halbjahr dieses Jahres neun dem Veranlagungsstil "ausgewogen" in der Definition der Österreichischen Kontrollbank. Für die überwiegende Anzahl von AnwärterInnen und PensionistenInnen zeichnet sich die Gefahr einer Nullperformance bzw. schwachen Performance für 2008 ab.

Dies auch vor dem Hintergrund, dass 2007 bereits einiges an Reserven aus der Schwankungsrückstellung verbraucht wurde. Derzeit stehen Rückstellungen von rund EUR 301.000,- einem Vermögen von EUR 18,5 Mrd. gegenüber, was einer durchschnittlichen Dotation der Schwankungsrückstellung von 1,6 % entspricht - bei einem Sollwert von 10 bis 15 % vom Vermögen. In der Folge reichen bei einzelnen Pensionskassen die Reserven nicht mehr, um einem schlechten Veranlagungsergebnis entgegenzuwirken. Eine Reduktion des Deckungskapitals bzw. der Pensionen ist daher unumgänglich.

Die Meinung der Experten

Das Umfeld der Kapitalmärkte ist derzeit ein schwieriges. Daher ist von enormer Wichtigkeit, durch taktische Entscheidungen dem negativen Trends entgegen zu wirken. Dazu bedarf es auch einiges an Mut und vor allem Know How und Marktüberblick um die richtigen Entscheidungen zur richtigen Zeit zu treffen. Diese Flexibilität in der Taktik ist leider nicht bei allen Pensionskassen erkennbar.

Ebenso wichtig ist es aber auch die bestehende Veranlagungs- und Risikogemeinschaften (VRG) so zu bereinigen, dass in einer VRG möglichst gleiche Rechnungszinse abzudecken sind und nicht zu eine große Bandbreite von Rechnungszinsen wie z.B. 2,5 % bis 6,5 % abzudecken sind.

Josef Papousek, Geschäftsführer von Mercer dazu: "Die Unzufriedenheit mit den Ergebnissen der heimischen Pensionskassen ist nicht nur auf dem schlechten Veranlagungsergebnis begründet, sondern auch, dass es in vielen VRGn noch immer viele Pensionskassenverträge mit hohem Rechnungszins (5 bis zu 6,5 %) gibt. Für solche Verträge ist die Erreichung des Rechnungszinses sehr schwer. Somit muss zumindest bei diesen Verträgen von Pensionskürzungen ausgegangen werden."

Hier geht es in erster Linie darum, die Belegschaft bzw. den Betriebsrat zu informieren, dass ein hoch gewählter Rechnungszins langfristig nicht erreicht werden kann. Ein hoher Rechnungszins bringt zwar eine hohe Anfangspension mit sich, aber die Wahrscheinlichkeit in Zukunft Pensionsvalorisierungen zu erhalten, ist ziemlich gering. Würde man die Rechnungszinse nur marginal senken, wäre zumindest die Wahrscheinlichkeit eine gleich bleibende Pension zu erreichen, höher. Papousek hierzu weiter: "Mehr Dialog zwischen Arbeitnehmern und Arbeitgeber in Zusammenarbeit mit der Pensionskasse wäre wünschenswert. Ein individueller "Rechnungszins-Senkungs-Prozess" könnte als Ergebnis dieses Dialoges festgelegt und über die folgenden Jahre umgesetzt werden."

Verträge mit hohem Rechnungszins können unter den derzeitigen Kapitalmärkten keine gleichbleibenden Pension gewährleisten. In diesem Fällen ist immer mit einer Kürzung zu rechnen.

Plank empfiehlt: "Am idealsten wäre es, die Bandbreiten der Rechnungszinse so gering wie möglich zu halten, um für jeden Arbeitgeber in der VRG die ideale Veranlagungsstrategie zu finden. Im Sinne der Pensionssicherung sollten die Pensionskassen einerseits ihre Veranlagungsstrategien sowie die eingesetzten Fonds im Portfolio zu kontrollieren und vor allem ihr Hauptaugenmerk auf taktische Entscheidungen zu richten,, andererseits sollten vor allem Verträge mit hohem Rechnungszins umgestellt werden."

Europäische Pensionskassen setzen vermehrt auf Cash

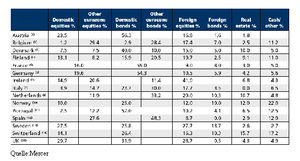

Bemerkenswerte Rückschlüsse und Ansätze für das Handling der aktuellen Krise eröffnet die Mercer-Studie über den Vergleich der Veranlagungsstrategien österreichischer Pensionskas-sen mit dem europäischen Ausland im Hinblick auf die Assetklassen, in die Pensionsgelder investiert werden (Asset Allocation).

* Beim Aktienanteil (Domestic equities, Other eurozone equities und Foreign equities) liegen die heimischen Kassen mit einem Anteil von 40% exakt im europäischen Schnitt. Am stärksten in Aktien veranlagen Pensionskassen in Irland (über 75 %), Großbritannien (58 %) und Belgien (48 %). Risikomeidend mit niedrigen Aktienquoten investieren Kassen in Norwegen (22 %), Portugal (25 %) und Frankreich (25 %)

* Bei der Veranlagung in Immobilien bildet Österreich (1,8 %) neben Italien (0,0 %) allerdings das Schlusslicht in Europa. Schweizer Kassen setzen - führend in Europa - bereits seit Jahren auf diese alternative Assetklasse mit einem Anteil von 16 %.

* Um den schlechten Kapitalmärkten entgegen zu wirken, haben bereits im Jahr 2007 einige europäische Staaten einen erhöhten Cashanteil in ihr Portfolio mit aufgenommen, der als Kompensator für die entgangene Performance agieren soll. Österreich soll sich zumindest im Jahr 2008 dieser Strategie annehmen.

* Der Trend zu beitragsorientierten Pensionsmodellen setzt sich in Europa fort. Dem Trend widerspricht aber der Tatsache, dass immer noch einige europäische Staaten eine Mindestgarantie in ihren Modellen festgehalten haben.

Wege aus der Krise: die Empfehlungen von Mercer

Um dem sich abzeichnenden schlechten Ergebnis für 2008 entgegenzusteuern und zumindest einen geringen positiven Performancebeitrag zu erzielen, empfiehlt das Mercer-Expertenteam für betriebliche Pensionsvorsorge unmittelbar drei Strategien:

* Mut zu taktischen Entscheidungen. Konzepte zu kurzfristigen taktischen Entscheidungen und zum passenden Risikomanagements bzw. Asset Liability Managements sind von seiten der österreichischen Pensionskassen noch wesentlich zu forcieren. Erst sie schaffen die Grundlage für fundierten Einsatz von Mandaten - etwa für die optimale Bemessung im Einsatz alternativer Assetklassen wie zum Beispiel Immobilien und Hedge Fonds.

* Ebenso wie für eine aktive Markt-Risiko-Kontrolle

* und die optimale Manager-Selektion.

Insgesamt zeigt die aktuelle Mercer-Pensionskassenstudie, dass das österreichische System dem europäischen Vergleich Stand zu halten vermag. Mittelfristig sieht Mercer die Notwendigkeit für eine Reihe struktureller Maßnahmen, um die zweite Säule im heimischen Pensionswesen nachhaltig zu stärken. Dass dafür Notwendigkeit besteht, zeigen die Fakten der Studie: Gerade 13% aller unselbständigen Erwerbstätigen in Österreich sind in einer betrieblichen Pensionskasse veranlagt - was einer Schlusslichtposition im europäischen Vergleich entspricht.

* Abbau steuerrechtlicher Hürden. Die Möglichkeit, als ArbeitnehmerIn in die Pensionskasse einzuzahlen, besteht im österreichischen Pensionskassenmodell. Der durchschnittliche Beitrag von MitarbeiterInnen, die davon Gebrauch machen, beträgt gerade einmal EUR 194,00. Eine an internationalen Benchmarks orientierte Begünstigung von Arbeitnehmerbeiträgen bildet den Schlüssel, um die ArbeitnehmerInnen künftig wesentlich stärker für ihre betriebliche Pensionsvorsor-ge zu begeistern. (Einer der Hauptpunkte auch im Forderungskatalog des Fachverbandes der Pensionskassen.)

* Umwandlung von Prämien im Rahmen einer Pensionskassenlösung: In diesem Punkt gibt es im heimischen System extremen Aufholbedarf. Auch hinsichtlich der Möglichkeit der flexiblen Beitragsgestaltung bedarf es neuer Regelungen

* Abbau flexibilitätshemmender Regelungen. Schon 2004 ist in Österreich der Trend zu einer flexibleren und individuelleren Ausrichtung der Veranlagung erkannt worden. Jedoch hemmen gesetzliche Regelungen eine reibungslose Umsetzung dieser so genannten Lebenszyklusmodelle.

Josef Papousek, Geschäftsführer von Mercer Austria, betrachtet die von der AK geforderten Punkte aus neutraler Sicht wie folgt:

* Eine Garantie neu für die Versicherten: Mercer kann der Idee eines weiteren Garantieproduktes nichts abgewinnen. Es ist bewiesen, dass jedes Garantieprodukt höhere Kosten verursacht. Im Jahr 2005 wurde bereits die Betriebliche Kollektivversicherung mit einer Mindestgarantie als Alternative eingeführt, dessen Verbreitung zu wünschen lässt. Eine neuerliche Einführung eines Garantieproduktes mit konservativen Veranlagungsannahmen ist keine Lösung für die Pensionskassenproblematik.

* Mehr Transparenz: Die Transparenz innerhalb aller Vorsorgeinstrumente ist bei den Pensionskassen am größten. Aber es gibt natürlich noch immer eine Wunschliste. Die Veröffentlichung der Performancezahlen der offen VRG bzw der relevanten VRG zum Quartal wäre wünschenswert. Allerdings ist hier zu beachten, dass einige Pensionskassen auf Ihren Online Tools die Performancezahlen laufende zur Verfügung stellen. Mit der Veröffentlichung der Performancezahlen über die ÖKB ist unserer Meinung nach ein richtiger Schritt in die richtige Richtung gemacht worden.

Die Transparenz hinsichtlich der Kosten in den Fonds (Management Fees) ist nach wie vor ein offener Punkt. Die Pensionskassen wehren sich, diese Kostenposition in die Pensionskassenverträge mit aufzunehmen, da ansonsten laufende Ergänzungen vorgenommen werden müssen. Eine Alternativvariante scheint aber gut zu funktionieren. Es wird in Absprache mit der Pensionskasse ein maximales Limit festgelegt. Im Rahmen einer quartalsweisen Meldung der aktuellen Performancezahlen kann dann dieses Limit kontrolliert werden. Bei Überschreiten, ist mit dem Arbeitgeber ein Konsens zu treffen. Leider schaffen es noch immer nicht alle Pensionskassen, die tatsächlichen Management Fees pro VRG zu kalkulieren.

Gerechterweise ist in Bezug auf Transparenz noch festzuhalten, dass viele Informationen, die derzeit von den Pensionskassen zur Verfügung gestellt werden, gar nicht genützt werden. Wichtig ist es daher festzuhalten, welche Informationen benötigt werden und diese Punkte als Ergänzung zum Pensionskassenvertrag fest zu legen.

* Kassenwechsel: Der kollektive Ansatz muss aus administrativen Gründen beibehalten werden. Es ist vom administrativen Aufwand nicht schaffbar, das einzelne Anwartschaftsberechtigte die VRG bzw. das System wechseln, zumal alle Verträge laut Gesetz ja mit dem Arbeitgeber abzuschließen sind. Es sei auch noch angemerkt, dass es derzeit bereits Systeme im Rahmen von bestehenden Lebensphasenmodellen gibt, wo ein individueller Wechsel von einer Pensionskasse in die Betriebliche Kollektivversicherung möglich ist.

Zum Übertragungsumfang im Falle eines kollektiven Wechsel ist zu sagen, dass es schon seit längerer Zeit marktüblich ist 100 % der Deckungsrückstellung, 100 % der vorhandenen Schwankungsrückstellung und 100 % der bereits finanzierten, aber noch nicht verbrauchten Auszahlungskostenreserve zu übertragen.

* Schwankungsrückstellung (SR): Ein Entfall der Dotation der Schwankungsrückstellung ist für Pensionisten nicht zu befürworten. Auch in der Leistungsphase ist die SR noch immer ein unverzichtbares Instrument. Eine freie Entscheidung jedes Pensionisten ist als problematisch zu sehen, da die Entscheidung gegen die SR kurzfristig vielleicht gewünscht ist. Längerfristig kann diese Enscheidung jedoch bereut werden, weil durch das Fehlen einer SR die Ausgleichsfunktion und Glättungsfunktion nicht mehr zur Verfügung steht. Bei der derzeitigen Lebenserwartung geht es dabei um eine Entscheidung von meist mehr als 25 Jahren, die aber zu Pensionsantritt zu treffen ist.

* Unverfallbarkeit: das Gesetz sieht eine UVB-Frist zwischen null und fünf Jahren vor. Laut aktueller Pensionskassenstudie von Mercer liegt die durchschnittliche UVB-Frist bei rund drei Jahren. Diese Frist wird durch Betriebsrat und Arbeitgeber festgelegt ist daher flexibel zu bestimmen.

Informationen zu Mercer

Mercer, eine der weltweit größten Beratungsfirmen, hilft Unternehmen messbare Geschäftsergebnisse durch ihre Mitarbeiter zu erzielen. Mit mehr als 17.000 Mitarbeitern in 180 Städten und 40 Ländern verbindet Mercer lokales Wissen mit globaler Präsenz, um Human Resource Lösungen zu entwickeln und zu implementieren. Das Unternehmen setzt jährlich rund 2,9 Mrd. US-Dollar mit Beratungsleistungen um. Mercer ist ein Tochterunternehmen der Beratungsgruppe Marsh & Mc Lennan. Der konzernweite Umsatz betrug 2006 rund 11 Mrd. US-Dollar.

Die Tätigkeitsschwerpunkte von Mercer (Austria) GmbH liegen in den Bereichen Retirement Consulting (betriebliche Vorsorge), Investment Consulting (Optimierung von Pensionskassenverträgen und deren Veranlagungen) sowie Information Products Solutions (Vergütungsberatung). Im Jahr 2006 konnte mit 18 MitarbeiterInnen ein Umsatz von rund 2,1 Mio. EUR erwirtschaftet werden. Mercer betreut in Österreich rund 800 Kunden - darunter eine Vielzahl der Top-100-Unternehmen des Landes.

Kontakt Mercer (Austria):

Mag. Michaela Plank

Tel. 01/5339766-0

Michaela.plank@mercer.com

Pressekontakt:

Agentur comm*in

Mag. Andrea Pfennigbauer

Tel. 01/319 41 01-15

a.pfennigbauer@commin.at

| Aussender: | pts - Presseinformation (A) |

| Ansprechpartner: | Mag. Andrea Pfennigbauer |

| Tel.: | 01/319 41 01-15 |

| E-Mail: | a.pfennigbauer@commin.at |